Investmentphilosophie

Wir sind davon überzeugt, dass man durch langfristige Investments in Aktien, die über Katalysatoren für einen Wandel zum Besseren verfügen, eine bessere Performance erzielen kann, auch wenn diese sich zunächst aufgrund struktureller Probleme unterdurchschnittlich entwickeln. Bei seiner „Bottom Up“-Aktienselektion sucht das Investmentteam nach Veränderungen, die diese Katalysator-Funktion erfüllen und damit eine Neubewertung der Aktie zur Folge haben können. Solche Veränderungen können sein: ein verbesserter Einsatz von Vermögenswerten, eine höhere Kapitaleffizienz oder steigende zukünftige Erträge.

Wir glauben fest daran, dass eine Outperformance durch Investments in unterbewertete Unternehmen möglich ist, die das Potenzial für eine positive Neubewertung haben. Diese Unternehmen zeichnen sich dadurch aus, dass sie über Produkte, Dienstleistungen und/oder Technologien verfügen, die von einer durch soziale oder strukturelle Veränderungen neu geschaffenen Nachfrage profitieren würden.

Investmentansatz: Konträr und Value-orientiert

Die japanischen Aktienmärkte sind in das reife wirtschaftliche Fundament des Landes eingebettet. Dieses ist in hohem Maße zyklisch und neigt dazu, bestimmte Muster immer wieder zu wiederholen. Deshalb glauben wir, dass die konsequente Anwendung eines konträr- und value-orientierten Investmentansatzes bei der Erzielung stabiler Mehrerträge wirksamer ist als ein Momentum-Ansatz.

Erfahrenes Team mit langer Erfolgsbilanz

Chief Portfolio Manager Takaaki Harashima trägt die letztendliche Verantwortung für die Anlageentscheidungen im Rahmen der Portfoliokonstruktion der Strategie. Harashima und Senior Portfolio Manager Shinya Takada leiten gemeinsam das Investmentteam. Harashima stieß im Jahr 2000 als Sektoranalyst zu Nikko Asset Management. Im Jahr 2005 wurde er zum spezialisierten Value-Analysten ernannt, bevor er im darauffolgenden Jahr zum Portfoliomanager innerhalb des Teams aufstieg. Takada kam 2004 als Sektoranalyst zu Nikko Asset Management. Im Jahr 2006 wechselte er in die Rolle eines Value-Analysten und wurde schließlich 2012 Portfoliomanager.

Das Value Strategy Fund Management Team verfügt außerdem über vier Value-Analysten, die mit ihrem gründlichen Bottom-up-Research den nötigen Einblick gewähren, um mit Überzeugung zu investieren und "Value Trap"-Aktien zu vermeiden. Die langjährigen Erfahrungen mit diesem Research tragen wesentlich zum Erfolg der Strategie bei. Das Team wird außerdem von der fundierten Aktienresearch-Plattform von Nikko AM unterstützt, die aus einem Team von erfahrenen Sektoranalysten besteht.

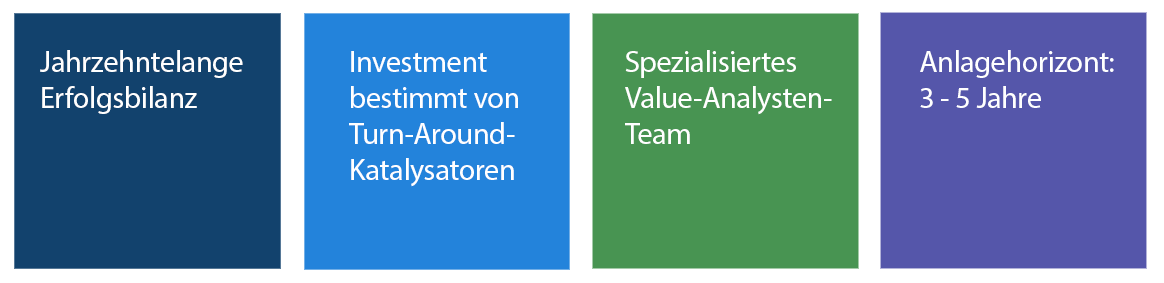

Hauptmerkmale

Fokus auf Turn-Around-Katalysatoren

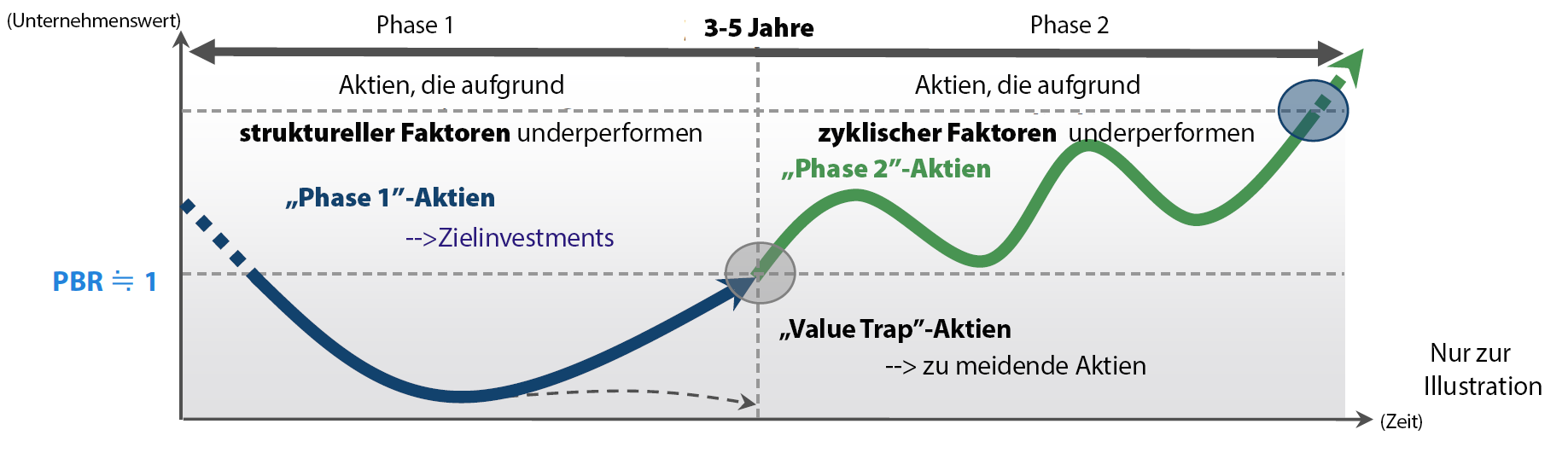

Wir untersuchen zunächst, ob eine schlechte Aktienperformance auf ein strukturelles oder zyklisches Problem zurückzuführen ist. Wir investieren dann in Unternehmen, von denen wir glauben, dass sie sich aufgrund struktureller Probleme unterdurchschnittlich entwickeln, aber über einen Turn-Around-Katalysator verfügen. Diese „Phase 1”-Aktien stehen im Mittelpunkt der Strategie und machen etwa 60–70 % des Portfolios aus*.

„Phase 2”-Aktien sind Unternehmen, die ihre strukturellen Probleme gelöst haben und die begonnen haben, einen positiven Cashflow zu erwirtschaften.

„Phase 1“-Aktien:

Aktien, die sich aufgrund struktureller Probleme unterdurchschnittlich entwickeln und einen Turn-Around-Katalysator haben

Fokus auf den Katalysator, der den Aktienkurs herumreißt

- Strukturwandel, der durch eigene Anstrengungen des Unternehmens hervorgerufen wird (angebotsseitiger Katalysator)

- Struktur-/Umweltveränderungen im Markt (nachfrageseitiger Katalysator)

Verfügt das Unternehmen über Produkte / Dienstleistungen / Mitarbeiter, die eine neue Nachfrage vom Markt befriedigen können?

„Phase 2“-Aktien:

Aktien, die sich aufgrund zyklischer Faktoren unterdurchschnittlich entwickeln

Bewertung von Art des Zyklus und Position innerhalb des Zyklus

- Konjunkturell bedingter zyklischer Faktor

- Zyklischer Faktor aufgrund des Produktlebenszyklus

- Zyklischer Faktor aufgrund der Zeitverzögerung zwischen Vorabinvestitionen und Rückgewinnung

- Zyklischer Faktor aufgrund unternehmensspezifischer Konjunkturzyklen

* Die Gewichtungen der Aktien in Phase 1 und Phase 2 können sich in Abhängigkeit von den Marktbedingungen ändern.

Investmentprozess

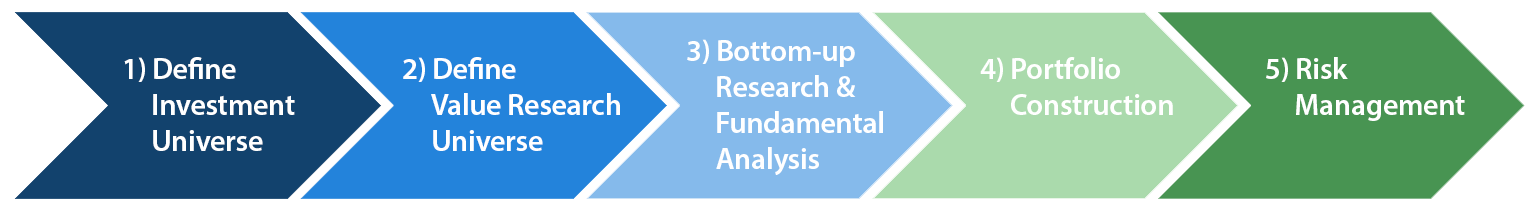

1) Investmentuniversum

- alle börsennotierten Aktien, ca. 3.500 Werte

- Ausschluss von Aktien mit hohem Kreditrisiko, geringer Liquidität und Governance-Risiko

- Eingrenzung auf 2.000 Werte

2) Value-Research-Universum

- Ausschluss überbewerteter Aktien

- weitere Überprüfung der Liquidität

- Eingrenzung auf 600–700 Werte

3) „Bottom Up“-Research und Fundamentalanalyse

- Analyse der Aktienperformance

- Research der Aussichten von Angebot und Nachfrage

- Unternehmensbesuche

4) Portfoliokonstruktion

- abschließende Prüfung

- 80–100 Werte

- 3–5 Jahre Anlagehorizont

5) Risikomanagement

- strenge Verkaufskriterien

- ausgefeiltes Risikomanagement durch tägliche Auswertung von zwei Modellen

Head Portfolio Manager

Takaaki Harashima

Takaaki Harashima stieß im Jahr 2000 als Sektoranalyst zu Nikko AM. 2005 wurde er Value-Analyst und im Jahr darauf Portfoliomanager im Value Strategy Fund Management Team. Seine Karriere begann er 1996 bei Yamaichi Securities; anschließend war er für Nomura Asset Management tätig. Im Jahr 1999 wechselte er zu SG Yamaichi Asset Management (inzwischen Amundi Japan), wo er als Portfoliomanager und Sektoranalyst wirkte. Harashima hat einen B.A. in politischer Ökonomie von der Waseda Universität und einen MBA von der Waseda Graduate School of Finance, Accounting & Law. Er ist darüber hinaus zugelassenes Mitglied der Security Analysts Association of Japan (CMA).